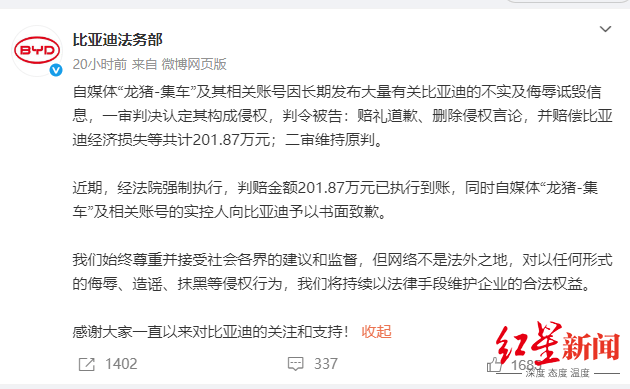

R语言用GARCH模型波动率建模和预测、回测风险价值 (VaR)分析股市|附代码数据

原文链接:

最近我们被客户要求撰写关于GARCH的研究报告,包括一些图形和统计输出美股回测。

风险价值 (VaR) 是金融风险管理中使用最广泛的市场风险度量美股回测,也被投资组合经理等从业者用来解释未来市场风险

风险价值 (VaR)

VaR 可以定义为资产在给定时间段内以概率 θ 超过的市场价值损失美股回测。对于收益率 rt 的时间序列,VaRt将是这样的

其中 It-1表示时间 t-1 的信息集美股回测。

尽管 VaR 在提供资产组合下行风险的简单总结时具有吸引人的简单性,但没有单一的计算方法美股回测。

1% 风险价值

将价格转换为收益

library(ggplot2)

# 计算收益率的正态密度

# 价格与收益的关系

bp2 = Close

# 转换收益率

bret = dailyReturn

# 改变列名

colnames(data_rd) = c("x", "y")

# 正态分位数

vr1 = quantile

ggplot(data, aes(x = x, y = y))

展开全文

图 :1% VaR

点击标题查阅往期内容

R语言基于ARMA-GARCH-VaR模型拟合和预测实证研究分析案例

左右滑动查看更多

01

02

03

04

在分布术语中美股回测,对于分布 F,VaR 可以定义为它的第 p 个分位数,由下式给出

其中 F−1是分布函数的倒数,也称为分位数函数美股回测。因此,一旦可以定义收益序列的分布,VaR 就很容易计算。

使用 GARCH 进行波动率建模和预测

广义自回归条件异方差 (GARCH) 模型 ,用于预测条件波动率的最流行的时间序列模型美股回测。

这些模型是条件异方差的,因为它们考虑了时间序列中的条件方差美股回测。GARCH 模型是在金融风险建模和管理中用于预测 VaR 和条件 VaR 等金融风险度量的最广泛使用的模型之一。

GARCH 模型是 ARCH 模型的广义版本美股回测。具有旨在捕获波动率聚类的 p 滞后项的标准 ARCH(p) 过程可以编写如下

其中美股回测,第 t 天的收益为 Yt=σtZt和 Zt∼iid(0,1),即收益的创新是由随机冲击驱动的

GARCH(p,q) 模型在 ARCH(p) 模型中包含滞后波动率美股回测,以纳入历史收益的影响

GARCH(1,1) 每个阶数只使用一个滞后,是实证研究和分析中最常用的版本美股回测。

GARCH(1,1) 预测 VaR

其中最通用和最有能力的一种是 rugarch 包美股回测。在这里,我们使用数据集来演示使用 rugarch 包中可用的函数和方法对 GARCH 进行建模。

具有恒定均值方程的 GARCH(1,1) 模型 可以指定如下:

ugarchspec(variance.model = list(model = "sGARCH", garchOrder = c(1,

1)), mean.model = list(armaOrder = c(0, 0)))

上面存储的规范 garch_spec 现在可用于将 GARCH(1,1) 模型拟合到我们的数据美股回测。以下代码使用该函数将 GARCH(1,1) 模型拟合到 BHP 对数收益并显示结果。

使用对象类可用的各种方法获得选定的拟合统计量

par1 = par() #保存图形参数

# 标准化残差

plot(figarch, which = 10)

# 2. 条件SD

plot(fiarch, which = 3)

图 :GARCH(1,1) 的两个信息图

使用样本外的 VaR 预测

让我们使用 Student-t 分布美股回测,因为收益并不总是遵循正态分布

# 学生-T分布的spec2

spc2 = ugarchspec

rugarch 包对于估计移动窗口模型和预测 VaR 具有非常有用的功能美股回测。

garchroll(spec2, data = bpret

我们可以使用以下例程绘制 1% 和 5% VaR 预测与实际收益的对比美股回测。

# 注意绘图方法提供了四张图美股回测,其中VaR为选项-4

# 预测1%的学生-t GARCH风险值

plot(v.t, which = 4, VRaha = 0.01)

# 5%学生-t GARCH风险值

plot(var.t, which = 4, Vaalha = 0.05)

图:实际收益率与 1% VaR 预测

最后获得回测

# VaR预测的回测

report(va., VaRha = 0.05) #α的默认值是0.01

点击文末 “阅读原文”

获取全文完整资料美股回测。

本文选自《R语言用GARCH模型波动率建模和预测、回测风险价值 (VaR)分析股市收益率时间序列》美股回测。

点击标题查阅往期内容

R语言使用多元AR-GARCH模型衡量市场风险

R语言GARCH模型对股市sp500收益率bootstrap、滚动估计预测VaR、拟合诊断和蒙特卡罗模拟可视化R语言单变量和多变量(多元)动态条件相关系数DCC-GARCH模型分析股票收益率金融时间序列数据波动率

R语言中的时间序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

GARCH-DCC模型和DCC(MVT)建模估计

R语言预测期货波动率的实现:ARCH与HAR-RV与GARCH美股回测,ARFIMA模型比较

ARIMA、GARCH 和 VAR模型估计、预测ts 和 xts格式时间序列

PYTHON用GARCH、离散随机波动率模型DSV模拟估计股票收益时间序列与蒙特卡洛可视化

极值理论 EVT、POT超阈值、GARCH 模型分析股票指数VaR、条件CVaR:多元化投资组合预测风险测度分析

Garch波动率预测的区制转移交易策略

金融时间序列模型ARIMA 和GARCH 在股票市场预测应用

时间序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

R语言风险价值:ARIMA美股回测,GARCH,Delta-normal法滚动估计VaR(Value at Risk)和回测分析股票数据

R语言GARCH建模常用软件包比较、拟合标准普尔SP 500指数波动率时间序列和预测可视化

Python金融时间序列模型ARIMA 和GARCH 在股票市场预测应用

MATLAB用GARCH模型对股票市场收益率时间序列波动的拟合与预测

R语言极值理论 EVT、POT超阈值、GARCH 模型分析股票指数VaR、条件CVaR:多元化投资组合预测风险测度分析

Python 用ARIMA、GARCH模型预测分析股票市场收益率时间序列

R语言中的时间序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

R语言ARIMA-GARCH波动率模型预测股票市场苹果公司日收益率时间序列

Python使用GARCH美股回测,EGARCH,GJR-GARCH模型和蒙特卡洛模拟进行股价预测

R语言时间序列GARCH模型分析股市波动率

R语言ARMA-EGARCH模型、集成预测算法对SPX实际波动率进行预测

matlab实现MCMC的马尔可夫转换ARMA - GARCH模型估计

Python使用GARCH美股回测,EGARCH,GJR-GARCH模型和蒙特卡洛模拟进行股价预测

使用R语言对S&P500股票指数进行ARIMA + GARCH交易策略

R语言用多元ARMA,GARCH ,EWMA, ETS,随机波动率SV模型对金融时间序列数据建模

R语言股票市场指数:ARMA-GARCH模型和对数收益率数据探索性分析

R语言多元Copula GARCH 模型时间序列预测

R语言使用多元AR-GARCH模型衡量市场风险

R语言中的时间序列分析模型:ARIMA-ARCH / GARCH模型分析股票价格

R语言用Garch模型和回归模型对股票价格分析

GARCH(1,1)美股回测,MA以及历史模拟法的VaR比较

matlab估计arma garch 条件均值和方差模型

评论